相続法律・税務無料相談会のご案内

令和7年1月15日(水)に「北野純一税理士事務所」内で開催されます「相続法律・税務無料相談会」が実施されます。相続前のご相談、相続発生後のご相談、どちらにも対応しております。

今まで遺産分割時の相続分の修正として、特別受益についてお話をしてきましたが、今回は寄与分・特別寄与料について解説いたします。こちらも、遺産分割を公平にするための規定です。算出方法については、特別受益と比較してお話をいたします。

目次

1.寄与分とは

2.特別寄与料とは

3.特別受益と寄与分の算出方法の比較

4.まとめ

1.寄与分とは

被相続人の財産の維持または増加につき特別の寄与をした共同相続人(寄与分権利者)があるとき、その者の本来の相続分(法定相続分又は推定相続分)に一定の加算をして、相続人間の実質的衡平を測ろうとする制度です。要件は以下の通りです。

①共同相続人であること。

※内縁の妻、相続欠格者、非廃除者については、該当しません。

➁被相続人の財産の維持または増加について特別の寄与をした者であること。

※通常の寄与(一緒に生活をして身の回りの世話をすること)では足りず、特別の寄与(本来施設で介護をすべきところ、自宅で介護をすることなど)。こうすることで、本来、被相続人が支払うべき施設利用料を払わなくてよくなっているので、その分、特別の寄与をしたということになります。

寄与分の確定手続きについては、原則として、共同相続人間の協議で行われます。(民法904条の2第1項)

そして協議が整わない場合又は協議をすることができない場合には、家庭裁判所が、寄与者の請求により、寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮して、寄与分を定めることになります。(民法904条の2第2項)

2.特別寄与料とは

被相続人に対して無償で療養看護等をした特別受益者は、その貢献を考慮するために方策として、相続人に対して寄与に応じた金銭の支払いを請求することができます。この金銭のことを特別寄与料と言います。ただし、誰でも特別寄与者になることはできず要件があります。

①被相続人の親族であること。

※相続人、相続放棄者、相続欠格者、非廃除者は該当しません。

(長男の配偶者などが該当します。)

➁無償で療養看護その他の労務の提供をしたことにより、被相続人の財産の維持又は増加について特別の寄与をしたこと。

特別寄与料の価額の確定は、原則として、特別寄与者と相続人間の協議により行われます。(民法1050条第2項)

協議が整わないとき又は協議をすることができないときは、家庭裁判所が、特別寄与者の請求により、寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮して、特別寄与料を定めることになります。(民法1050条第3項)

※寄与分の請求と特別寄与料の請求の相違点の一つとして、「請求に期間制限」がある点があります。寄与分には期間制限は設けられていないのですが、特別寄与料には期間制限があります。

①特別寄与者が相続の開始及び相続人を知ったときから6か月を経過

➁相続開始の時から1年を経過したとき

この時を経過してしまいましたら、特別寄与料の請求をすることはできません。

ただし、寄与分も遺産分割協議の期間制限(5年・10年)ができましたので、こちらを過ぎた場合、相続人全員の合意がない限り請求できないことになります。

3.特別受益と寄与分の算出方法の比較

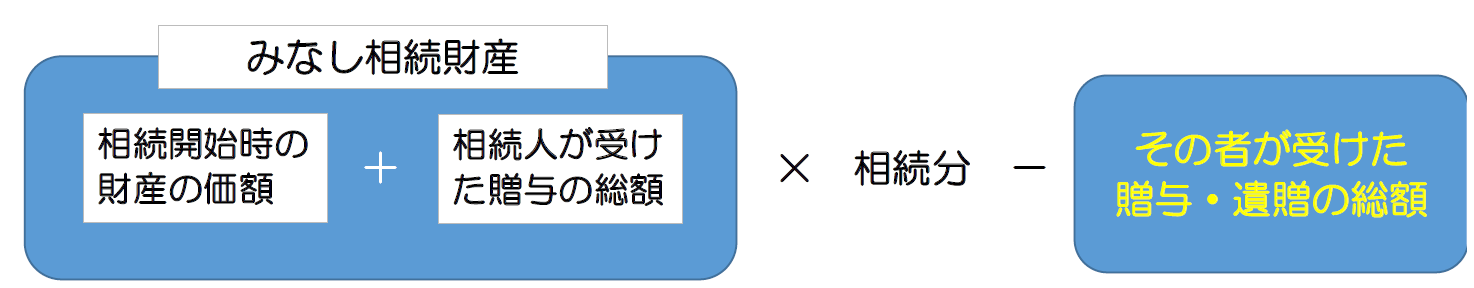

(特別受益)

※「足して引く」

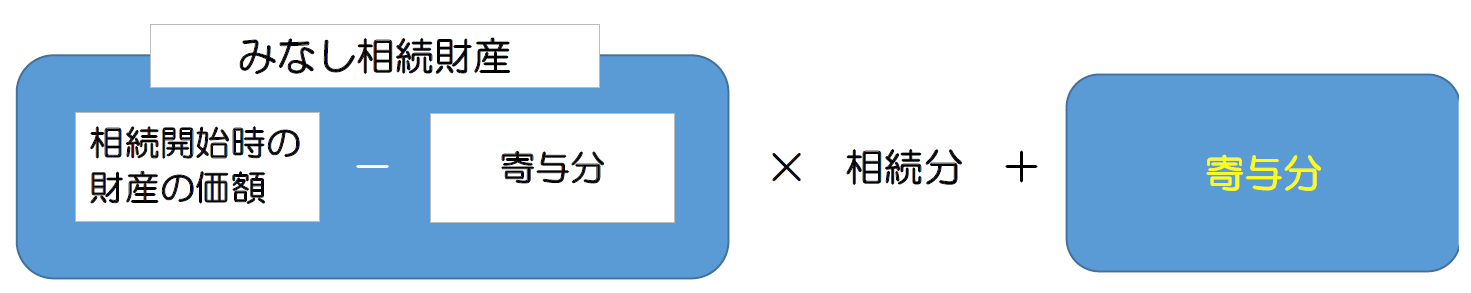

(寄与分)

※「あらかじめ財産をよけておいて、あとで足す」

4.まとめ

このように、遺産分割協議において相続分の修正には「特別受益」と「寄与分」があることを解説してきました。今まで制限がなかった遺産分割協議の期間が2023年4月1日より以下の内容で変更されましたので、特別受益・寄与分を考慮した遺産分割ができる期間が制限されます。

また、2020年4月1日の民法改正で新たに規定されました「特別寄与料」は、相続人以外の被相続人の親族対象で、被相続人の寄与をした方にも、その請求権を認めるものですが、相続及び相続人を知ったときから6か月、相続発生から1年と比較的短期間の請求が認められていますので、該当する方は請求を検討することができるようになりました。分からない場合には、専門家の無料相談を活用することをお勧めいたします。

アイリスでは、ワンストップでの相続のお悩みを解決する場として「相続法律・税務無料相談会」をご紹介しております。法律のお悩みのみの場合につきましては、「アイリスDEいい相続」の無料相談会にて対応をいたします。ぜひ、この機会にご活用ください。

令和7年1月15日(水)に「北野純一税理士事務所」内で開催されます「相続法律・税務無料相談会」が実施されます。相続前のご相談、相続発生後のご相談、どちらにも対応しております。

不動産の売却後に登記を放置することは、一見すると「メリット」があるかのように見える場合がありますが、実際には多くの誤解が含まれており、長期的には深刻な「デメリット」を招く可能性が高いです。ここでは、登記をしないことで考えられるメリットと、その背後にある問題点、さらに発生する相続や第三者による不動産処分の際に生じるリスクについてまとめます。

2024年4月に施行された相続登記の義務化は、全国の不動産所有者に大きな影響を与え始めています。この制度は、相続人が相続した不動産の登記を3年以内に行わなければならないというものです。これにより、未登記の不動産が減少し、不動産の管理や利用がより効率的に行われることを期待されています。しかし、実際の運用において、さまざまな影響が現れています。以下に、いくつかの主要な点を項目ごとにまとめます。

高齢者の生活が困難になっている現状については、さまざまな背景や事例が存在します。ここでは、社会福祉士の方と話をした中で聞いた、主な要因と具体的な事例をいくつか項目ごとにまとめます。